Tout ce qu’il faut savoir pour financer un achat immobilier neuf

Vous avez trouvé l’appartement de vos rêves mais hésitez à franchir le pas dans un contexte de remontée des taux ? Symbihome récapitule tous les leviers existants pour boucler le financement de votre futur achat immobilier neuf.

Les étapes à suivre avant de démarcher une banque

- La recherche du bien immobilier

Identifiez vos attentes (emplacement géographique, surface, nombre de chambres, exposition…) et confrontez-les au marché pour vous faire une première idée. Vous avez la possibilité de chercher des biens par le biais d’agences, de sites internet type marketplace ou encore via le bouche à oreille. Nous vous recommandons de passer par un professionnel connaisseur du marché et soucieux de satisfaire vos besoins. Les acteurs locaux seront plus à même de répondre à vos demandes et, le cas échéant, vous proposer des alternatives disponibles sur le marché : contactez-nous !

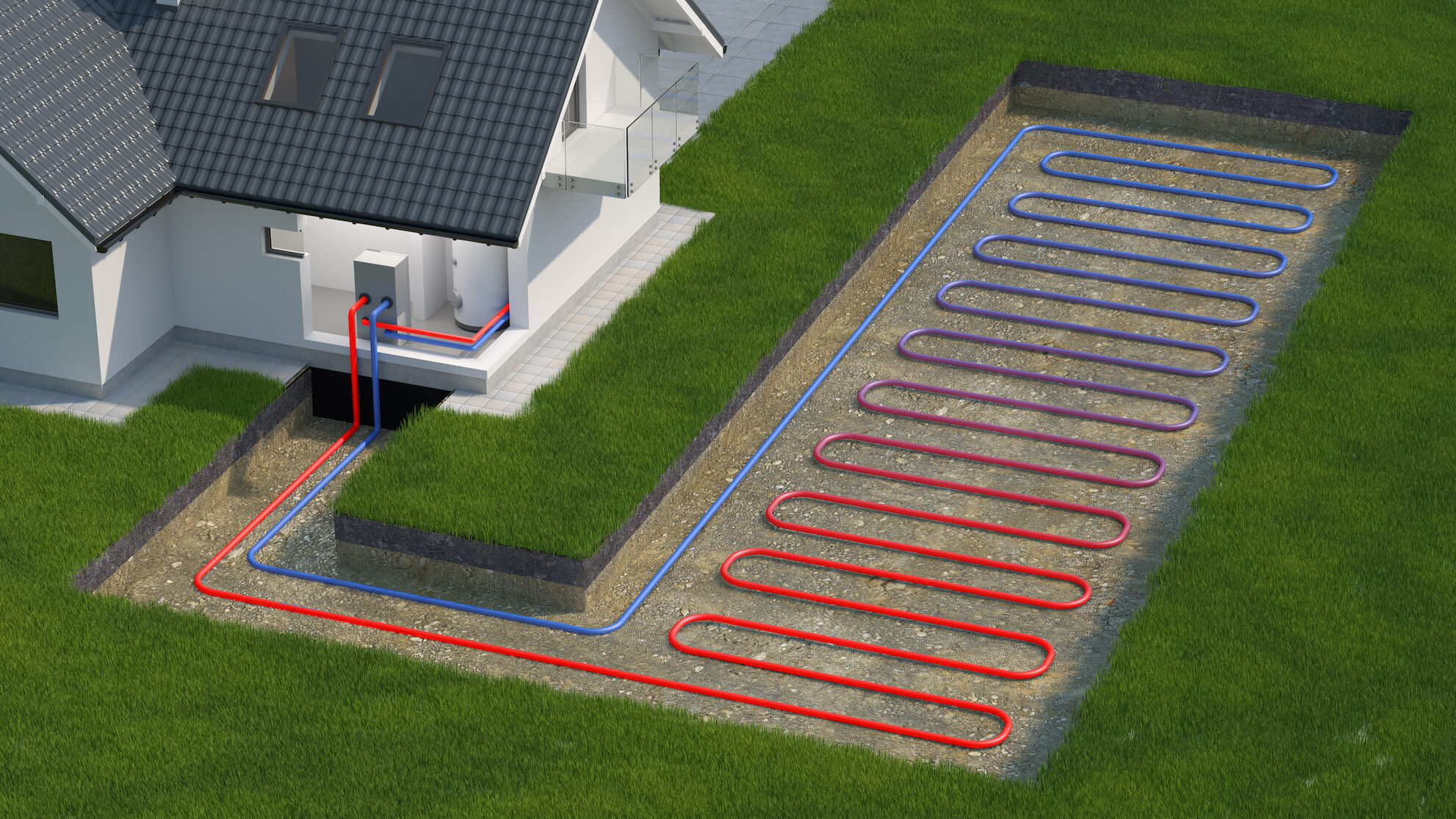

Demandez le prix de vente au m², les prestations incluses, si le bien répond aux exigences de la réglementation environnementale RE2020 et toutes informations relatives à la construction de la future résidence.

- La pose d’une option sur le bien identifié

Lorsqu’un appartement neuf répond à l’ensemble de vos critères, ne tardez pas à adresser votre intérêt au promoteur. Elle doit être formulée par écrit. Certaines mentions sont obligatoires comme vos coordonnées, le montant du bien immobilier, la description de celui-ci ainsi que le délai de validité de votre offre (allant généralement d’une à deux semaines). Le promoteur vous réserve alors le bien pour cette période le temps que vous validiez votre recherche de financement.

- Le financement du bien

Avant de signer le contrat de réservation qui scelle votre intention d’acquérir le bien identifié auprès du promoteur immobilier, vous prenez rendez-vous avec votre banque ou un courtier spécialisé afin de monter un dossier de financement. Dans la 2e partie de cet article, nous détaillons les différentes options de financement pour conclure votre achat immobilier.

- La signature du contrat de réservation

Le contrat de réservation vient définitivement sceller votre option. Le bien identifié vous est réservé. La rédaction et la signature de ce contrat s’effectue avec le promoteur. Des informations y sont obligatoires, presque identiques à celles de la pose d’option, soit les informations du vendeur et de l’acheteur, celles du bien et les termes de la transaction (le prix de vente, les modalités de paiement du bien immobilier, le montant du prêt et sa durée, les modalités de rétraction, les conditions suspensives, etc…). Une fois signé, vous avez un délai de rétraction de 10 jours pour casser la signature du contrat de réservation.

Il faut généralement compter entre 2 à 3 mois entre la signature du contrat de réservation et la signature de l’acte de vente chez le notaire. Ce dernier fera officiellement de vous le propriétaire du bien réservé.

Calculer le montant total de son projet pour savoir combien emprunter

Le prix du bien ne représente pas le montant total de la transaction. Afin d’estimer au mieux le montant global du projet, il faut prendre en considération les coûts suivants :

- le montant du bien immobilier

- les frais de notaire (à hauteur de 2% à 3% pour un bien neuf)

- les frais de dossier du prêt et de l’assurance emprunteur

Connaître sa capacité d’emprunt en fonction de sa situation

Maintenant que vous avez identifié l’appartement de vos rêves, que vous avez fait part de votre intérêt au promoteur et que vous avez une meilleure idée du montant global à mobiliser pour son achat, il vous faut savoir quelle est votre capacité d’emprunt. Pour ce faire, rendez-vous sur le calculateur de capacité d’emprunt et de mensualités développé par l’expert en ligne du crédit immobilier Pretto et disponible gratuitement sur notre site.

Calculez votre capacité d’emprunt en ligne gratuitement !

Par exemple, pour un F2 d’une valeur de 203 716 euros actuellement en vente dans la résidence les Fruitiers, une personne seule qui gagne 2500 euros / net par mois et qui ne souhaite pas rembourser plus de 800€ par mois est capable d’emprunter cette somme sur 20 ans à condition d’un apport de 10% de la somme globale.

Découvrir les différentes formes de prêt proposées par les banques

Pour accéder à la propriété immobilière, les banques ont développé un panel de solutions de financement pour accompagner au mieux les futurs acquéreurs. Elles proposent des prêts dont les taux d’intérêt diffèrent selon la typologie de l’acheteur (première acquisition, vente / achat…).

Votre demande de financement auprès des banques sera étudiée selon votre capacité d’emprunt. Elles prendront notamment en compte votre taux d’effort. Ce ratio est calculé selon vos dépenses incompressibles, vos dépenses de tous les jours et vos revenus mensuels. Ce taux ne doit pas excéder 35%.

Le crédit immobilier “classique”

Solution la plus largement répandue, le taux d’intérêt du crédit immobilier classique dépendra de la banque, de la durée et du montant du prêt contracté.

L’acceptation du crédit immobilier prend en compte votre capacité d’emprunt.

Un crédit immobilier peut être contracté pour l’achat :

- d’une résidence principale

- d’une résidence secondaire

- pour de l’investissement locatif

Les taux de crédit

2 types de taux sont proposés par les banques :

- Le prêt à taux fixe* : la mensualité et le coût total du crédit fixé à la signature ne varieront pas durant toute la durée du remboursement du crédit immobilier.

- Le prêt à taux variable ou révisable : le taux suit les variations d’un indice de référence défini dans l’offre de prêt et relié aux marchés financiers.

*Il est intéressant de noter qu’il est possible de renégocier avec sa banque son taux fixe, si celui-ci au bout de plusieurs années est plus élevé que les taux du marché.

Gaetan Pfauwadel, courtier chez Plurifinances, explique que “le taux d’intérêt variable n’est pour le moment pas attractif du fait de sa faible différence avec le taux d’intérêt fixe. Toutefois, la remontée anticipée des taux dans les prochains mois pourrait faire changer la donne. Le taux variable pourrait vite devenir le taux de demain !”.

Lors d’un crédit immobilier, vous devez également prendre en compte le taux annuel effectif global (TAEG). C’est le taux incluant l’ensemble des frais liés à la souscription du crédit (taux d’intérêts, assurance, frais de dossier, garanties, commissions…). Il doit impérativement figurer sur votre offre de prêt immobilier.

Le Prêt Épargne Logement

Le plan d’épargne logement (PEL) est un compte réglementé, qui, comme son nom l’indique, vous permet d’épargner de l’argent dans le cadre d’un achat immobilier. Ce plan d’épargne logement vous donne droit après 4 années d’épargne à l’obtention d’un prêt épargne logement à un taux avantageux.

Le montant maximum du prêt s’élève à 92 000€ et le taux est fixé dès l’ouverture du plan d’épargne logement. Actuellement, les taux sont de :

- 3,2 % pour les PEL ouverts à partir du 1er janvier 2023

- 2,2 % pour les PEL ouverts entre le 1er août 2016 et le 31 décembre 2022

Le prêt peut servir à financer :

- l’achat d’une résidence principale (ou sa construction)

- les travaux de votre résidence principale ou secondaire.

Le Prêt à taux zéro (PTZ)

Le PTZ est un prêt réglementé par l’État. Il ne peut financer que 40% du coût total de l’opération. Il vient donc en complément d’un prêt immobilier bancaire classique. Sa durée est de 7 à 25 ans. Et son financement sert pour l’achat d’un bien neuf ou ancien nécessitant des travaux de rénovation.

Le prêt à taux zéro offre certains avantages comme l’absence de frais de dossier et les taux d’intérêt nuls.

Toutefois, pour en bénéficier, les futurs acquéreurs doivent remplir certaines conditions :

- être primo-accédant, autrement dit, ne pas avoir été propriétaire d’une résidence principale dans les 2 dernières années,

- les ressources du foyer ne peut excéder un certain montant, avec comme référence le revenu fiscal N-2. Ce montant est calculé selon le nombre de personnes composant le foyer et les revenus,

- le montant accordé du PTZ est plafonné selon la zone géographique (ville en situation tendue).

Les zones géographiques

Si votre bien immobilier se situe dans la zone A bis, A ou B1, alors le PTZ peut couvrir 40 % du coût total de l’achat d’un bien neuf uniquement. Si votre bien se situe dans la zone B2 et C, le PTZ peut couvrir 20 % du coût total de l’achat d’un bien neuf ou bien avec des travaux de rénovation. Toute zone confondue, le PTZ peut couvrir 10 % du coût d’achat pour un logement social.

Le prêt d’accession sociale (PAS)

Ce prêt s’adresse également aux primo-accédants ayant des revenus modestes. Ce crédit ne peut être contracté qu’auprès d’un établissement ayant passé une convention avec l’État. Il peut servir à financer l’achat d’un bien neuf ou ancien, ou encore des travaux de rénovation.

Le PAS permet de couvrir l’intégralité du montant du bien immobilier et peut être proposé pour une durée de 30 ans maximum. Tout comme le prêt à taux zéro, le PAS est plafonné selon les revenus fiscaux du foyer et la zone géographique du bien souhaité.

Les avantages que proposent le PAS portent sur une réduction des frais de notaire et des frais d’instruction plafonnés.

Le Prêt relais

Le prêt relais est un prêt qui s’adresse aux propriétaires déjà détenteurs d’un crédit. Avant de vendre leur bien, les propriétaires peuvent contracter un prêt relais dans le cadre d’une nouvelle acquisition immobilière. Ce type de prêt peut toutefois présenter quelques désavantages, notamment causés par les frais de dossier ou le taux proposé.

Néanmoins, le prêt relais reste une très bonne option notamment pour gagner en souplesse lors de travaux à réaliser dans le nouveau bien ou pour gagner du temps face à une vente qui prendrait plus de temps que prévu.

SCI

La création d’une société civile immobilière est également une solution intéressante. Pour créer une SCI, un minimum de 2 associés (physiques ou morales) est requis, sans contrainte de nationalité ou de liens de parenté.

Lors de la création d’une SCI, la loi ne fixe aucun apport de capital minimum. Autrement dit, 1 euro peut suffire. Toutefois, la rédaction des statuts est obligatoire. Ils permettent de fixer les règles de fonctionnement de la SCI et l’identité de celle-ci.

Lors d’un achat immobilier, la SCI peut emprunter et / ou utiliser les apports au capital social. La demande de crédit incombe au gérant de la SCI. Une fois le bien acheté, la propriété est donnée à la société.

Dans le cadre d’une SCI, les avantages reposent sur une transmission du patrimoine immobilier facilitée et la réduction des droits de succession.

L'importance de l'apport personnel pour financer un achat immobilier

L’apport personnel est la somme d’argent personnelle investie par l’acheteur dans son projet immobilier. Cet apport est disponible immédiatement. Ce montant aura la double vocation de rassurer la banque et couvrir les frais de l’emprunt (frais de notaire, de dossier…etc). Les banques exigent un apport personnel couvrant entre 10 à 20% du montant global.

Comment obtenir les meilleurs taux du marché ?

Il peut s’avérer intéressant de se tourner vers les courtiers traditionnels et en ligne pour vos démarches de recherche de financement. En effet, ces professionnels grâce à leur connaissance poussée du marché bancaire vous accompagneront pour trouver les meilleures conditions de financement disponible au niveau local ou national.

Gaetan Pfauwadel, courtier chez Plurifinances, indique notamment que “le taux d’usure récemment revu à la hausse accompagne la remontée des taux d’intérêts qui réduisent in fine l’accès au crédit pour les futurs acquéreurs. L’aide et l’expertise d’un courtier peut donc s’avérer très utile pour trouver le meilleur taux. Les courtiers ont un rapport privilégié avec les banques et connaissent les profils qu’elles recherchent. De part cette confiance mutuelle, les courtiers ont un plus grand pouvoir de négociation avec les banques qu’un acquéreur aurait en direct”.

FAQ

Lorsque vous souhaitez acheter un bien immobilier, plusieurs étapes sont à respecter :

- La recherche du bien immobilier

- La pose d’une option

- La recherche de financement du bien

- La signature du contrat de réservation

- La finalisation par l’acte de vente

Il existe des prêts réglementés par l’État s’adressant aux primo-accédants (ne pas avoir été propriétaire depuis 2 ans) pour les accompagner dans leur achat immobilier. Ces prêts offrent de nombreux avantages et sont soumis à des conditions strictes.

Par exemple, le Prêt à taux zéro (PTZ) est un prêt qui vient compléter un crédit immobilier classique offrant de nombreux avantages, comme des taux d’intérêts nuls et des conditions d’obtention facilitées. Le prêt d’accession sociale (PAS) est également un prêt destiné aux primo-accédants facilitant l’accès à la propriété. Ce crédit ne peut être contracté qu’auprès d’un établissement conventionné par l’État. Le PAS permet de couvrir l’intégralité du montant du bien immobilier avec une réduction des frais de notaire. Il s’adresse aux familles aux revenus les plus modestes.

Le prêt en devise s’adresse aux frontaliers qui veulent acheter en France, ayant un salaire en Franc Suisse. Si plus de la moitié de vos revenus sont en franc suisse, si votre taux d’endettement ne dépasse pas 33% et que vous disposez d’un apport personnel, alors vous remplissez les conditions pour obtenir un prêt en devise.

Ce prêt présente les avantages de bénéficier de taux plus bas et d’un risque plus faible.

Le taux d’usure est un taux d’intérêt maximum légal au-delà duquel un prêteur ne peut pas accorder de prêt. Il est fixé par les autorités financières et est destiné à protéger les emprunteurs contre les taux d’intérêt excessifs. Si le prêteur accorde un prêt avec un TAEG supérieur au taux d’usure, il peut être sanctionné par les autorités compétentes.

Depuis février 2023, le taux d’usure est calculé mensuellement par la Banque de France en fonction des taux moyens pratiqués sur le marché. Ce taux varie en fonction du type de crédit (prêt immobilier, crédit à la consommation, etc.) et de sa durée.

Il est important de noter que ces taux d’usure sont des taux maximums, et que les taux proposés par les prêteurs peuvent être inférieurs à ces taux maximums.

L’assurance emprunteur est une assurance souscrite par un emprunteur lors de la souscription d’un prêt immobilier. Elle a pour but de protéger l’emprunteur et sa famille en cas d’incapacité de rembourser le prêt immobilier, en cas d’invalidité, de décès ou de perte d’emploi.

Voici les principales utilisations de l’assurance emprunteur lors d’un achat immobilier :

- Protéger l’emprunteur et sa famille : en cas de décès, d’invalidité ou de perte d’emploi de l’emprunteur, l’assurance emprunteur prend en charge tout ou partie du remboursement du prêt immobilier. Cela permet de protéger l’emprunteur et sa famille de l’endettement ou de la saisie de leur bien immobilier.

- Faciliter l’obtention du prêt : certains établissements financiers exigent la souscription d’une assurance emprunteur pour accorder un prêt immobilier. La souscription de cette assurance peut donc faciliter l’obtention du prêt immobilier.

- Réduire le coût du crédit immobilier : la souscription d’une assurance emprunteur peut également permettre de réduire le coût global du crédit immobilier en faisant baisser le taux d’intérêt proposé par l’établissement financier.

En résumé, l’assurance emprunteur est un élément essentiel lors de la souscription d’un prêt immobilier, car elle permet de protéger l’emprunteur et sa famille en cas d’imprévus et peut également faciliter l’obtention du prêt et réduire le coût global du crédit immobilier.

PARTAGER !

Nos actualités

Les enjeux de la réglementation environnementale RE2020 dans l’immobilier

Au 1er janvier 2022, la mise en application de la nouvelle Réglementation environnementale vient détrôner la RT2012 dans la construction des bâtiments neufs

Bienvenue sur le nouveau site internet de Symbihome Résidences !

Développé avec l’appui du collectif Slashers, Symbihome Résidences lance son nouveau site internet.

Faut-il investir dans l’immobilier ?

Symbihome vous aide à faire le point sur la stratégie et la rentabilité d'un achat immobilier.

Nouvelle résidence « Les Fruitiers » : les travaux du lotissement sont presque terminés !

A Hésingue, le nouveau programme immobilier "Les Fruitiers" développé par Symbihome Résidences avance à pas de géant !

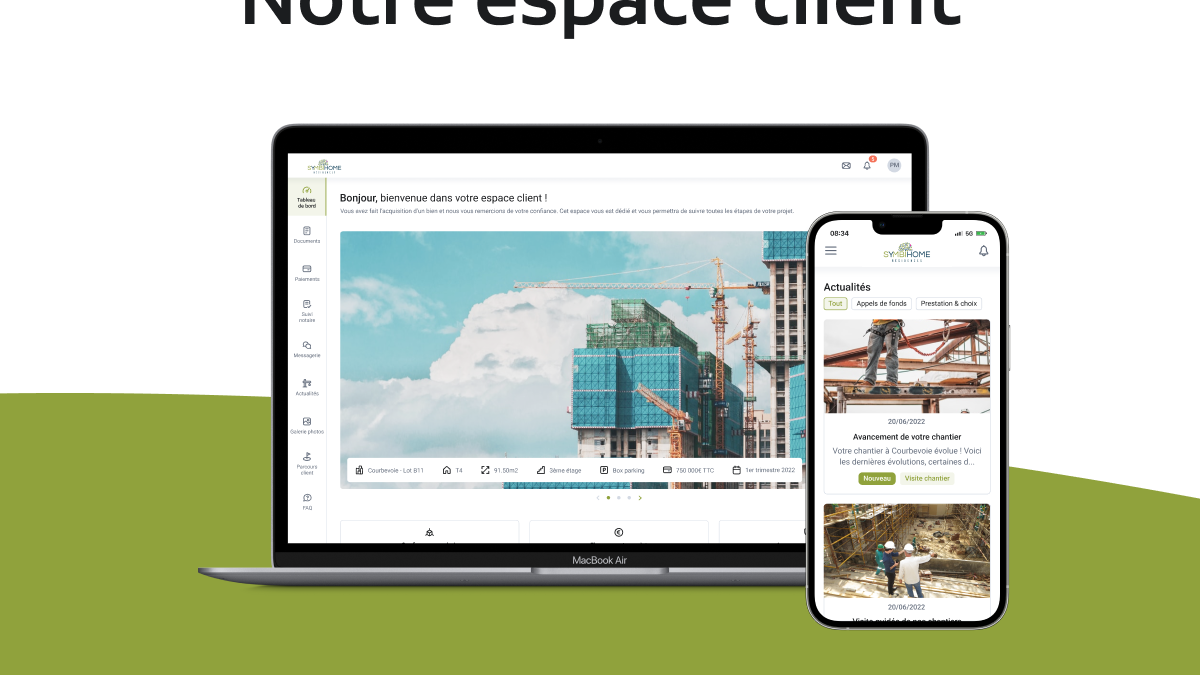

Notre application mobile Symbihome Résidences est disponible !

Pour permettre à notre clients de mieux suivre l'avancement de leur projet immobilier, Symbihome lance en partenariat avec Unlatch une application mobile dédiée à la gestion du processus d'achat immobilier.

Symbihome Résidences, nouveau mécène de La Comête à Hésingue

Symbihome a signé avec la Mairie de Hésingue une convention de mécénat au profit de la Comète pour soutenir la vie culturelle locale !

Retour sur notre conférence spéciale Séniors

Le 18 janvier dernier, Symbihome a eu le plaisir d’organiser en partenariat avec le Crédit Mutuel, Afedim et une notaire, un événement dédié aux séniors qui a rencontré un franc succès !

Point d’étape sur les chantiers des résidences Les Fruitiers et La Clairière

Les travaux des résidences Les Fruitiers à Hésingue et La Clairière à Habsheim avancent à bon train !